개인연금을 수령할 땐 다른 소득세에 비해서는 저율과세이지만 연령에 따라 3.3% ~ 5.5% 연금소득세를 납부한다. 그렇다면 개인연금 말고 국민연금 받을 때도 세금을 내야 할까?

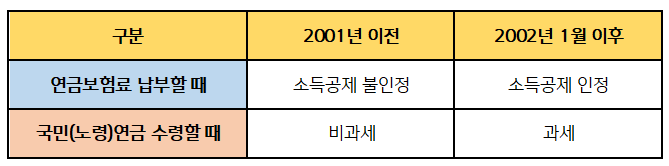

결론부터 말하면 국민연금도 세금을 내야 한다. 국민의 기본적인 노후생활비 보장이라는 국민연금 목적을 생각하면 좀 의아할 수 있지만 연금보험료가 소득공제 된 2002년 1월 1일 이후 가입기간에 의해 산정된 노령연금 및 반환일시금은 소득세를 납부해야 한다.

이는 국민연금 가입 중 납부한 연금보험료에 대한 소득공제를 통해 납부기간동안 중산층의 보험료 부담을 경감해주고, 그대신 연금을 수령할 때 세금을 걷는 방식으로 바뀐 것이다.

근로소득에 대해서 회사에서 원천징수 하고 지급하는 것처럼 국민연금에 대한 소득세 및 지방소득세 납부는 국민연금 공단에서 결정세액을 확정하여 매년 1월 연금액에 반영하고 있다.

따라서 국민연금 수령자가 따로 확인해서 납부할 필요는 없는 것이다. 다만 노령연금 신청할 때 신고한 부양가족 등의 정보가 변동되었다면 관련서류를 공단에 제출해야 한다.

한편 국민연금 수령금액을 소득으로 본다면 국민연금 수령자인 부모님을 연말정산시 부양가족으로 등록할 수 있을까?

일반적으로 연간 소득금액이 100만원 이하인 경우 연말정산시 기본공제자로 등록 할 수 있는데, 연간 소득금액에는 종합소득(근로, 연금, 사업, 기타, 이자 및 배당)과 퇴직소득, 양도소득이 포함된다. 부모님이 다른 소득 없이 연금소득만 있다면 총과세대상 연금액이 약 516만 원 이하이면 부양가족으로 등록할 수 있는데 연금소득공제로 약 416만원을 차감하면 연금소득 금액이 100만 원 이하가 되기 때문이다.

이때 말하는 과세대상 연금액(과세기준금액)은 부모님이 한 해 동안 수령한 연금액 전액을 말하는 것은 아니다. 장애연금과 유족연금은 비과세소득임으로 제외되고, 2001년 이전 가입기간에 따른 국민(노령)연금은 과세제외 소득이기에 과세대상 연금액(과세기준금액)에 포함되지 않는다. 따라서 2002년 이후 가입기간에 따른 국민(노령)연금액이 약 516만 원을 초과하지 않는다면, 연말정산시 부모님을 부양가족으로 등록할 수 있는 것이다.

참고로, 과세대상 연금액(과세기준금액)확인은 공단 홈페이지(www.nps.or.kr)민원서비스에 공인인증서로 로그인 하면 ‘노령연금 연말정산 모의계산’이나 ‘연금소득 원천징수영수증 발급(다음연도2월이후)’ 서비스를 통해 확인이 가능하다.

[상기 이미지 및 원고 출처 : 신한 미래설계포유]